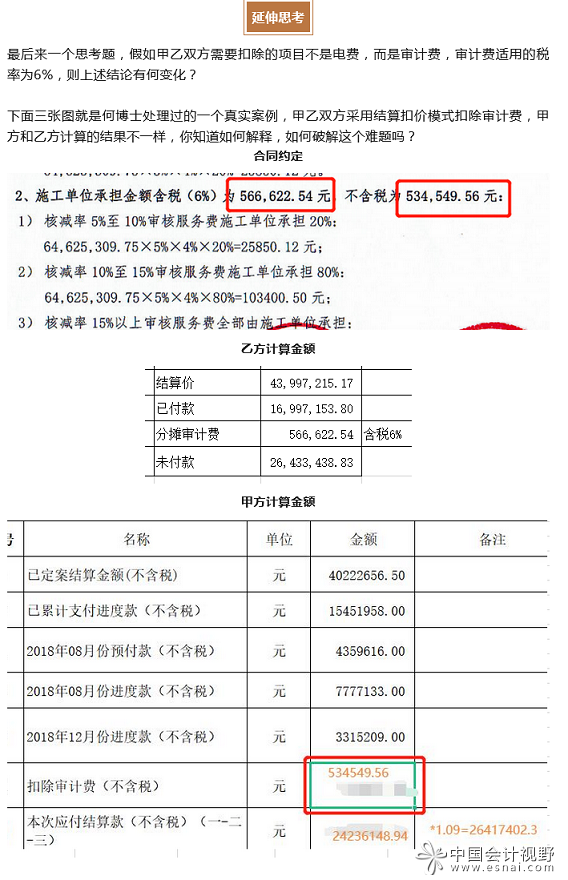

不同扣款模式对甲方、乙方、国家税收的影响分析

在甲方乙方已确定结算额1090万元的情况下,甲方扣除乙方的113万元电费,我在前两天的推送中分别阐述了财务扣款模式和结算扣价模式,今天来总结一下,这两种做法对甲方、乙方、以及国家税收的影响,以进一步加强建筑企业对这个问题的认识。

甲方

财务扣款模式:

1.应纳税额 甲方转售电销项税额13万元,缴纳电费取得进项税额13万元,接受建筑服务取得进项税额90万元,总的应纳税额为13-(13+90)=-90万元,即留抵90万元。

2.损益 甲方转售电其他业务收入100万元,缴纳电费其他业务成本100万元,支付建安成本1000万元,总损益为100-(100+1000)=-1000万元,即亏损1000万元。

3.现金流量 甲方转售电现金流入113万元,缴纳电费现金流出113万元,支付建安工程款1090万元,现金净流量为113-(113+1090)=-1090万元,即现金净流出1090万元。

结算扣价模式:

1.应纳税额 甲方缴纳电费取得进项税额13万元,接受建筑服务取得进项税额81万元,总的应纳税额为0-(13+81)=-94万元,即留抵94万元。

2.损益 甲方缴纳电费甲供材成本100万元,支付建安成本900万元,总损益为0-(100+900)=-1000万元,即亏损1000万元。

3.现金流量 甲方缴纳电费现金流出113万元,支付建安工程款981万元,现金净流量为0-(113+981)=-1094万元,即现金净流出1094万元。

小结:两种模式对甲方损益没有影响,但结算扣价模式下,甲方的现金流出和留抵税额均比财务扣款模式下高4万元,即第二种模式下,甲方多掏了4万元,同时多获得了4万元的进项税额。这个4万元的来源就是电力的税率与建筑服务税率之差。

乙方

财务扣款模式:

1.应纳税额 乙方取得甲方转售电进项税额13万元,提供建筑服务计提销项税额90万元,总的应纳税额为90-13=77万元,即应纳增值税77万元。

2.损益 乙方取得甲方转售电工程成本100万元,确认建安收入1000万元,总损益为1000-100=900万元,即盈利900万元。

3.现金流量 乙方取得工程款977万元,即现金净流入977万元。

结算扣价模式:

1.应纳税额 乙方提供建筑服务确认销项税额81万元,总的应纳税额为81-0=81万元。

2.损益 乙方确认建筑服务收入900万元,总损益为900-0=900万元,即盈利900万元。

3.现金流量 乙方取得工程款981万元,现金净流量为981-0=981万元,即现金净流量981万元。

小结:两种模式对乙方损益亦无影响,但结算扣价模式下,乙方的现金净流入和应纳税额均比财务扣款模式下高4万元,即第二种模式下,乙方多得了4万元,但也给税务机关多交了4万元的税。

国家

站在国家的角度上,我们看一下两种模式对增值税和企业所得税的影响。

财务扣款模式:

1.增值税 甲方留抵-90+乙方应纳77=-13万元,即甲乙双方总的应纳增值税为留抵13万元。

2.企业所得税 甲方亏损-1000+乙方盈利900=-100万元,即总的亏损为100万元。

结算扣价模式:

1.增值税 甲方留抵-94+乙方应纳81=-13万元,即甲乙双方总的应纳增值税为留抵13万元。

2.企业所得税 甲方亏损-1000+乙方盈利900=-100万元,即总的亏损为100万元。

小结:对国家税收而言,两种模式总影响一模一样,不存在少缴税和多交税的问题,自然也不存在违反税法的问题。

阅读平台上看视野

阅读平台上看视野