资管产品管理人“金融商品转让”出现负差增值税怎么办

有位朋友向笔者反映工作中遇到一棘手涉税申报问题:某投资公司2022年底增值税纳税申报附表《增值税及附加税费申报表附列资料(三)》(以下简称“《附列资料(三)》”中“服务、不动产和无形资产扣除项目”项下“期末余额”金额为xx元,即该公司金融商品转让项目年末出现负差。该公司向主管税局反映,沟通下来未能消除负差影响,想到这个负差引起公司税款损失,忧心不已。

金融商品转让年末出现负差不得结转的规定出自《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2:“金融商品转让按照卖出价扣除买入价后的余额为销售额。转让金融商品出现的正负差,按盈亏相抵后的余额为销售额。若相抵后出现负差,可结转下一纳税期与下期转让金融商品销售额相抵,但年末仍出现负差的,不得转入下一个会计年度。”。

小规模纳税人情况比较简单,笔者以资管产品管理人一般纳税人的金融商品转让进行解析说明。

案例

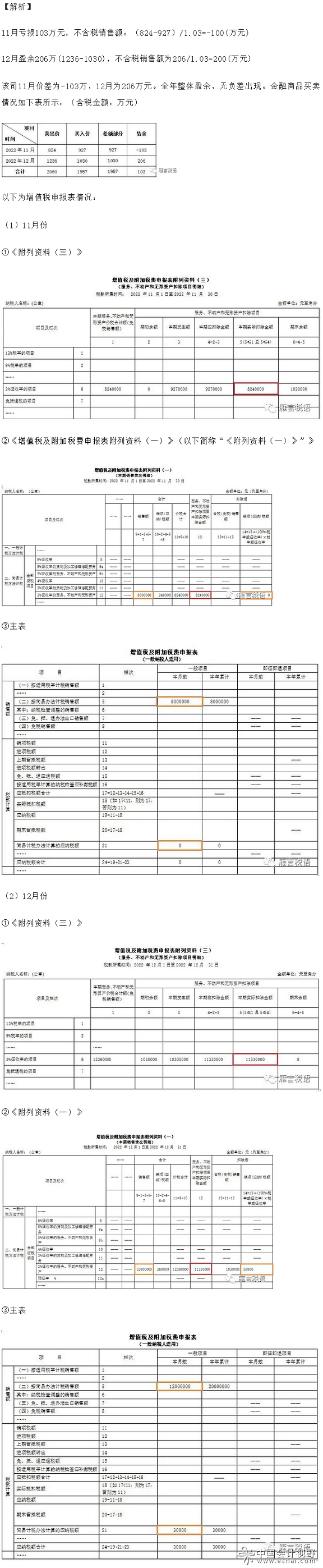

某公司为2022年10月新成立的**投资管理公司(一般纳税人),2022年经营业务情况如下:(假设不考虑利息)

该年11月接受客户委托买卖债券,卖出价824万,该债券买入价为927万;12月转让债券1236万,买入价为1030万。请问该机构各期不含税额、应扣除金额、应纳税额为多少,并简述增值税申报步骤。

“金融商品转让”增值税申报注意点

财税〔2016〕140号等文件规定,资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人,暂适用简易计税方法,按照3%的征收率缴纳增值税。资管产品管理人类型,包括银行、信托公司、公募基金管理公司及其子公司、证券公司及其子公司、期货公司及其子公司、私募基金管理人、保险资产管理公司、专业保险资产管理机构、养老保险公司。

资管产品管理人运营资管产品过程中金融商品转让增值税在申报上有如下注意点:

1.金融商品转让 “买入价”

以余额为销售额征税的政策在业内俗称“差额征税”。差额征税是根据财政部和国家税务总局营改增试点政策的规定,对于企业发生的某些业务,比如金融商品转让、经纪代理服务、融资租赁和融资性售后回租业务等无法通过抵扣机制避免重复征税的项目,采用直接扣减销售额的计税方法,而“买入价”正是这个差额扣除的部分。

对应到上述案例,该公司11月份、12月份“买入价”为927万、1030万。

2.“金融商品转让”要注意年度数据平稳

“金融商品转让”正负差在整年度各期是可以互相抵补的,抵补通过《附列资料(三)》的第6列“期末余额”传递到该表下期“期初余额”;下期如有“发生额”,以“发生额”“期初余额”之和作为下期实际扣除额,但扣减数不超过对应期“本期服务、不动产和无形资产价税合计额”。当本期“发生额”“期初余额”之和大于销售额时,扣除额为销售额,不足扣减部分将传递到申报下期,就如11月份购进额为927万,销售额为824万,实际扣除额为824万,剩余103万传递到下期(12月)扣减。

转让金融商品正负差在年度中可抵补。然而这种正负差抵补是有时效的,一旦整年数据正负差过大,导致抵补时效超过一年,即最后一期出现负差,那么按规定负差以后年度将不得抵补。当年末“金融商品转让”出现负差,跨年第一个申报期《附列资料(三)》的“金融商品转让”相关行次“期初余额”将自动清零,这就是开头所提年末出现负差不能带入到跨年和税务沟通无果的原因所在(政策上规定不能跨年结转)。

因此,纳税人如能对年度数据有一定把控,最起码不要让年度的销售额小于购进额,也不至于白白浪费差额扣除部分金额而多缴税。

3.“金融商品转让”负差解决办法就开头情况,如果2022年末形成“金融商品转让”形成负差,对于这个年末形成负差的情况,目前有两类建议:

建议一:有建议在2023年第一个申报期《附列资料(三)》“发生额”填负数,但据表格勾稽关系显示,“发生额”为负数过不了。

建议二:将负差直接在2022年末作为“未开票金额”申报,这样当期盈利可以充分得到抵补,不至于浪费实际扣减额。

按《中华人民共和国发票管理办法》相关规定,纳税人应当在增值税纳税义务发生时开具发票,而“未开票发票”是对已产生增值税纳税义务而未具开票的收入进行纳税申报的情形,其运用出现在增值税一般税率几次变动调整前未开具增值税发票的增值税应税行为。

“未开票发票”申报本身并没有什么问题,但是“未开票发票”处理不当较易牵涉虚开(刑事责任)等敏感领域。因此,纳税人为抵补金融商品转让的负差采用“未开票发票”做主动纳税的做法,还是建议和主管税局做好沟通;如果确需对这部分负差做“未开票收入”,也须做好未开具发票台账明细,待后期规范补开发票后,对补开金额做“未开票发票”反向申报处理。

阅读平台上看视野

阅读平台上看视野