发票知识第七弹!一张发票怎么既有免税也有简易计税?

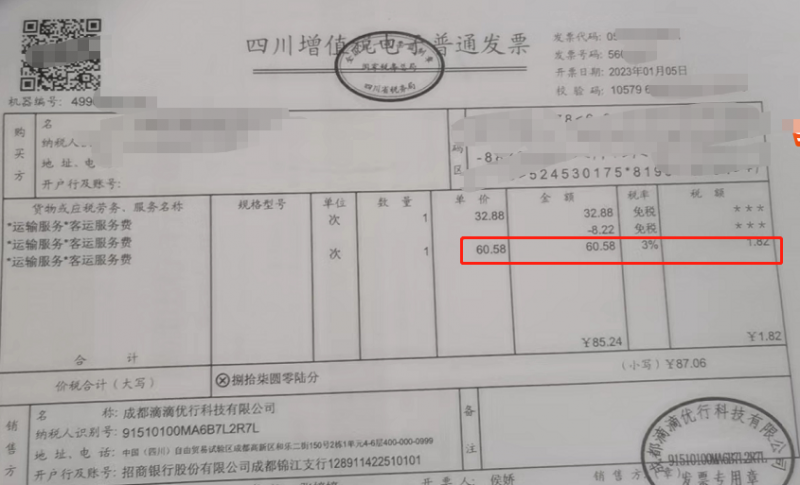

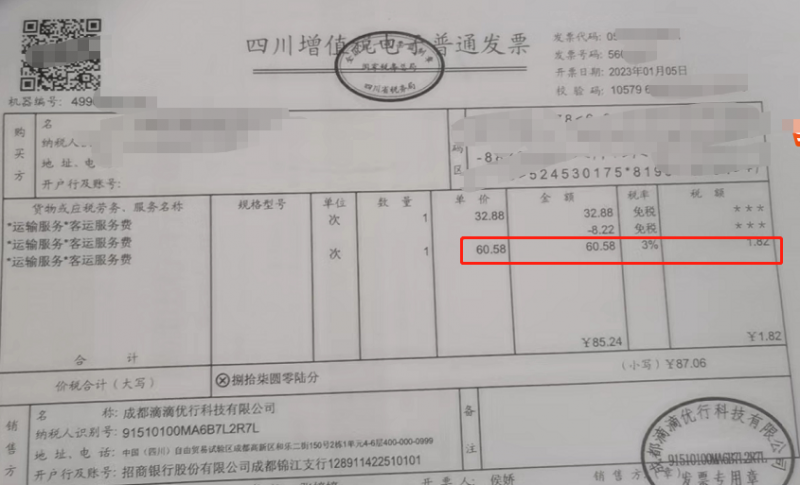

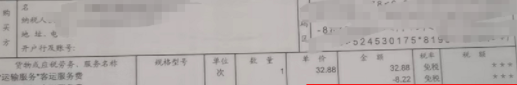

看到这张发票,你是不是有很多疑惑?

为什么2023年滴滴快车业务恢复3%了,还能开免税的?

为什么3%和免税的能开在一张发票上?

为什么还有负数金额?而且和正数在一起?

不急,二哥和大家一一分享。

01#

发票是税收政策的反映,一个销售行为税法规定税率多少就需要开相应税率的发票,13%的行为你不能开成9%,征税的行为你不能开免税。

滴滴发票同一个类型业务,同一时间开的发票却有开3%,又开免税,我们首先看看有么有这个可能性?

答案肯定是有的。

为什么能开3%?滴滴提供的是运输服务,正常情况下一般纳税人税率是9%,小规模纳税人是3%(目前是3%减按1%政策,链接:2023年第1号公告!关于明确增值税小规模纳税人减免增值税等政策的公告)。

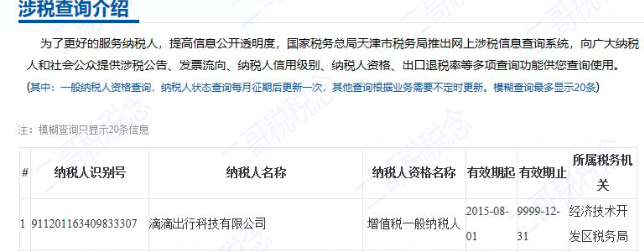

对于滴滴的业务体量,绝对不可能是小规模纳税人(500万的销售额标准轻松超越),事实证明其也不是。

如何查询是不是一般纳税人,链接:全国一般纳税人查询网站

那么是一般纳税人还能开3%,那只有一个可能,那就是业务是简易计税的业务。

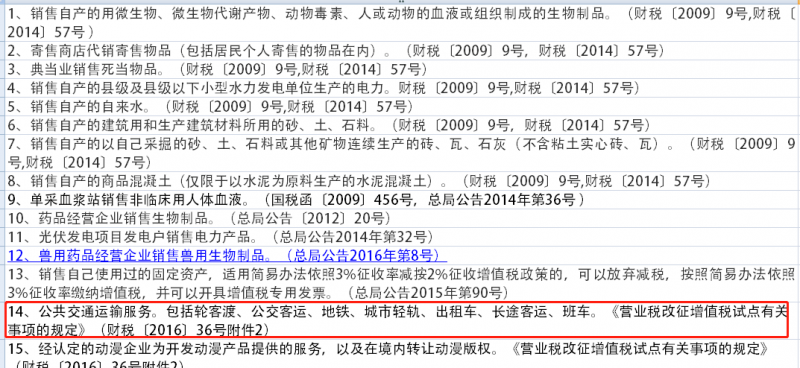

运输服务有简易计税的规定吗?脑海中迅速回忆一般纳税人简易计税3%的所有情况。

最终锁定在公共交通运输服务这个简易计税政策上。

公共交通运输服务包括出租车运输服务。

从业务实质来说,现在的网约车其实和传统的出租车本质是一样的,这点从网络预约出租车经营服务管理办法就可以明确。

网约车服务属于提供非巡游的预约出租车汽车服务的经营活动。属于交通运输服务,属于交通运输服务下的公共交通运输服务。

一般纳税人享受简易计税,征收率3%,滴滴发票展示3%的征收率就完全合理了,政策和发票完美契合。

而且从滴滴公司的税务信息情况我们也可以看到,其有简易计税的备案。

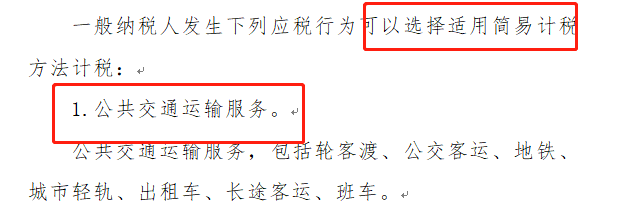

为什么又能开免税?

能开免税,自然是有免税政策的。

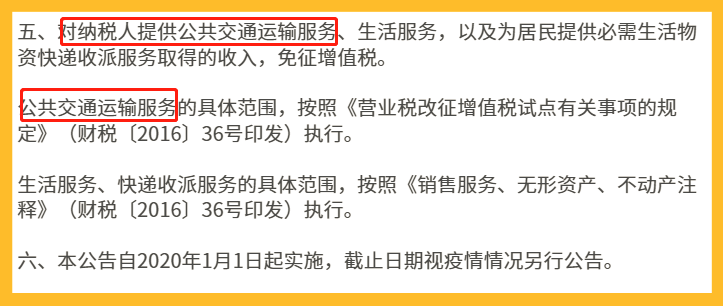

公共交通运输服务这个免税政策从2020年开始就有了,中途中断一段时间,最近免税是截止到2022年12月31日。

2020年疫情开始期间,财政部税务总局公告2020年第8号就对纳税人提供公共交通运输服务有免税政策。

这个政策后面经过延续,最终执行期限为2020年1月1日至2021年3月31日。

也就是2021年4月开始,不免税了。

为促进服务业领域困难行业纾困发展,从2022年1月开始,公共交通运输服务又能免税了,目前政策截止到2022年12月31日。

以下就是近年来公共交通运输服务的增值税政策规定。

大家可以看看。

所以,滴滴符合免税的政策,开出免税发票也是合理的。

02#

既然政策没延续,2022年12月31日免税政策就已经结束,按理说滴滴发票必须恢复政策3%开票,为什么你2023年1月开的发票为什么还有免税业务?

是否是开错了?

答案是还真不一定开错了!

为什么呢?如果是销售方补开免税期间的发票,自然是可以开免税发票呗!

1月开具的发票不一定业务就是1月发生的,可能业务是免税政策期间发生的呢!

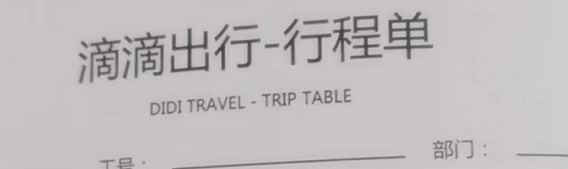

如何判断呢?其实可以从滴滴提供的行程单来判断是否吻合?

其实大家从业务发生的行程单上就能很清楚的出来!

滴滴完全是按照纳税义务发生时间来开的相应税率的发票,没有任何问题!

运输服务的纳税义务发生时间如何确定?

提供应税服务,为提供服务并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

滴滴运输服务,服务提供的当天收到车费,自然纳税业就发生了,当然如果乘客没有及时支付,那么其实司机订单并发送就相对于取得了索取销售款的凭证,纳税义务发生,所以运单时间基本都代表了纳税义务时间。

如果行程运单时间发生在2023年1月之后自然征税处理了,运单发生在2022年免税期间的自然是免税。

至于发票,由于滴滴发票可以由乘客自行申请,跨年也可以申请开具,所以后补的发票也是按照纳税义务发生期间的税率开具的。

03#

如果大家都不开发票,滴滴公司是不是就可以不交税了?

我只能说你别担心这个,如果你说一些小公司不开票走私账不纳税还有这个可能性,对于滴滴这种大公司,完全没有这个必要去干这种事情,它肯定是严格按照纳税义务时间来申报纳税的。

本身报不报税就和你开票并无太大关系,发票只是一种监督手段,实际上你什么时候该申报纳税完全是根据你业务对应的纳税义务时间的规定来的。

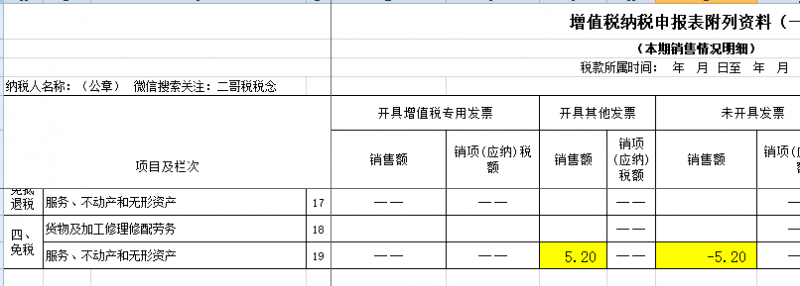

站在我们会计人实操的角度理解这个问题,那就是你提供了业务,达到了纳税义务时间,就是客户没提交开票申请,你也要申报,申报的途径就是在申报表未开票栏次填写数据。

等到补开发票时候做未开票发票负数冲销即可,避免重复纳税。

所以,正规公司,你要不要发票,人家都是要按规定报税的。

04#

这张滴滴发票能抵扣吗?

3%的部分可以,免税的不行。

购进旅客运输服务如何抵扣?

政策有规定,取得增值税电子普通发票的,为发票上注明的税额,而且发票抬头必须开公司名称。

这张滴滴的出租车电子发票,我们就可以直接按照票面税额1.82进行抵扣(虽然金额不大,但是苍蝇腿也是肉嘛)。

申报表直接计算填列,税额填写在附表2的8b栏次即可。

有税率,有税额的我们可以抵扣,但是免税的,税额为***,我们就没法抵扣了,道理也很简单,正常情况上游都没交税,你下游也没理由抵扣。

所以,这张混合开具的有免税也有征税的发票,我们就按汇总的税额填写申报表抵扣就行了。

05#

免税部分的能和征税的开在一起吗?

眼见为实,人家发票都开出来了,自然操作上是没问题的,至于有没有规定免税和征税的开在一起?

好像也真的没有这方面的规定,二哥知道有明确规定不能混开的,比如通过新系统中差额征税开票功能开具增值税发票时,不应与其他非差额征税行为开具在同一张发票上。

不过免税和征税的,如果你是开专用发票,肯定免税和征税的不能开在一起的,因为免税的项目不得开具增值税专用发票,但是普通发票的话,政策并没有明确限制。

现在增值税申报,开票数据都是直接按税率栏取,虽然你都是在一张发票上体现,但是实际在增值税申报时候,免税的和征税的系统会自动取到申报表不同的栏次去,并不会因为都在一张发票就导致申报出现问题,所以基本上开在一张发票上也没啥影响。

06#

负数开具又是什么情况,这个很简单,就是折扣开票,你打滴滴时候享受的折扣,发票上体现了原价和折扣金额而已。

根据《国家税务总局关于折扣额抵减增值税应税销售额问题通知》(国税函[2010]56号)规定,纳税人采取折扣方式销售货物,销售额和折扣额在同一张发票上分别注明是指销售额和折扣额在同一张发票上的“金额”栏分别注明的,可按折扣后的销售额征收增值税;未在同一张发票“金额”栏注明折扣额,而仅在发票的“备注”栏注明折扣额的,折扣额不得从销售额中减除。

实操中开票有个折扣功能,输入折扣金额就能开出来了。

阅读平台上看视野

阅读平台上看视野