特别关注税务上的4个“视同”,别留下税务风险!

情形一

2019年12月份,公司(一般纳税人企业)将自产的食品作为节日福利发放给公司员工,成本为100万元,对外销售的不含税价值为200万。

第一:会计上处理

贷:主营业务收入 200万元

同时结转相关成本:

借:主营业务成本 100万元

贷:库存商品 100万元

提醒:

上述业务中,公司将自产的食品作为节日福利发放给公司员工,增值税上视同销售。

参考:

《中华人民共和国增值税暂行条例实施细则》第四条规定,单位或者个体工商户的下列行为,视同销售货物:

(1)将货物交付其他单位或者个人代销;

(2)销售代销货物;

(3)设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其他机构用于销售,但相关机构设在同一县(市)的除外;

(4)将自产或者委托加工的货物用于非增值税应税项目;

(5)将自产、委托加工的货物用于集体福利或者个人消费;

(6)将自产、委托加工或者购进的货物作为投资,提供给其他单位或者个体工商户;

(7)将自产、委托加工或者购进的货物分配给股东或者投资者;

(8)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人

情形二

甲乙2家公司,相互之间无息借款5000万元,账务处理:

借:其他应收款-乙公司 5000万元

贷:银行存款 5000万元

提醒:

无息并非无税!免费未必是好事!需要视同销售贷款服务,缴纳增值税;

参考:

根据《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)的规定,企业向个人股东提供借款,属于将资金贷与他人使用而取得利息收入的贷款服务。

《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)第十四条规定,下列情形视同销售服务、无形资产或者不动产:

(一)单位或者个体工商户向其他单位或者个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外。

(二)单位或者个人向其他单位或者个人无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外。

(三)财政部和国家税务总局规定的其他情形。

情形三

经常遇到自然人股东从公司借款用于自用,长期挂账在“其他应收款”科目。

账务处理:

借:其他应收款-自然人股东 5000万元

提醒:

1、对于股东用于个人用的借款视为企业对个人投资者的红利分配,按照"利息、股息、红利所得'项目计征个人所得税;对企业其他人员取得的上述所得,按照"工资、薪金所得'项目计征个人所得税。

2、股东若是有从公司的借款挂账,必须用途是用于公司经营,而且有证据来证明与经营相关,避免涉税风险。

比如:在借款条或者借款协议上能够体现出借款的用途。

3、下一步面临个人股东借款的时候,一定要注意2个问题,一个是借款用途的问题是否与经营相关;另一个是借款时间问题,不要逾期一年以上。

参考:

1. 《财政部、国家税务总局关于规范个人投资者个人所得税征收管理的通知》(财税〔2003〕158号)关于个人投资者从其投资的企业(个人独资企业、合伙企业除外)借款长期不还的处理问题:纳税年度内个人投资者从其投资的企业(个人独资企业、合伙企业除外)借款,在该纳税年度终了后既不归还,又未用于企业生产经营的,其未归还的借款可视为企业对个人投资者的红利分配,依照“利息、股息、红利所得”项目计征个人所得税。

2. 财税〔2008〕83号 财政部 国家税务总局关于企业为个人购买房屋或其他财产征收个人所得税问题的批复:根据《中华人民共和国个人所得税法》和《财政部 国家税务总局关于规范个人投资者个人所得税征收管理的通知》(财税〔2003〕158号)的有关规定,符合以下情形的房屋或其他财产,不论所有权人是否将财产无偿或有偿交付企业使用,其实质均为企业对个人进行了实物性质的分配,应依法计征个人所得税。

(一)企业出资购买房屋及其他财产,将所有权登记为投资者个人、投资者家庭成员或企业其他人员的;

(二)企业投资者个人、投资者家庭成员或企业其他人员向企业借款用于购买房屋及其他财产,将所有权登记为投资者、投资者家庭成员或企业其他人员,且借款年度终了后未归还借款的。

3. 《国家税务总局关于印发〈个人所得税管理办法〉的通知》(国税发〔2005〕120号)第三十五条规定,各级税务机关应强化对个体工商户、个人独资企业和合伙企业投资者以及独立从事劳务活动的个人的个人所得税征管。加强个人投资者从其投资企业借款的管理,对期限超过一年又未用于企业生产经营的借款,严格按照有关规定征税。

情形四

2019年12月份,公司(一般纳税人企业)将外购的食品作为节日福利发放给公司员工,成本为200万元。

第一:会计上处理,若是取得专票

借:库存商品 200万元

应交税费-增值税(进项税额) 26万元

贷:银行存款 226万元

发放福利会计分录:

借:应付职工薪酬-非货币性福利 226万元

贷:库存商品 200万元

应交税费-应交增值税(进项税额转出) 26万元

第二:增值税上处理

1、若是外购食品取得专票,而且已经抵扣,因此发放福利环节需要进项税额转出,不属于视同销售。

2、若是外购食品取得普票,由于不存在抵扣,因此发放福利也不用视同销售。

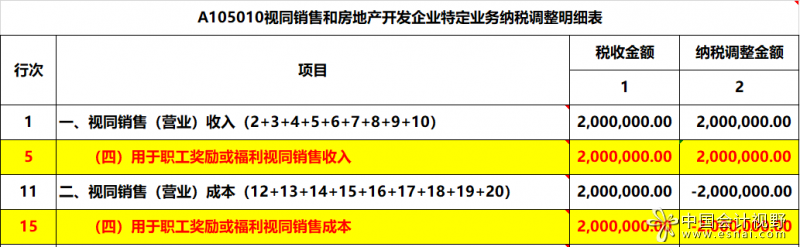

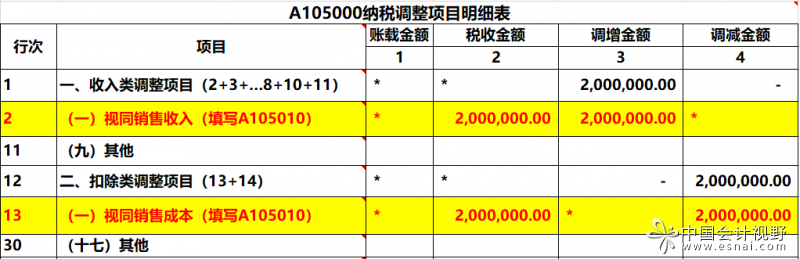

第三:企业所得税的处理

企业所得税应视同销售确认收入,同时确认视同销售成本。

总结:

企业所得税处理与会计处理上不一致,存在税会差异,因此需要汇算清缴时做纳税调整。

参考:

国税函[2008]828号《国家税务总局关于企业处置资产所得税处理问题的通知》:二、企业将资产移送他人的下列情形,因资产所有权属已发生改变而不属于内部处置资产,应按规定视同销售确定收入。

(一)用于市场推广或销售;

(二)用于交际应酬;

(三)用于职工奖励或福利;

(四)用于股息分配;

(五)用于对外捐赠;

(六)其他改变资产所有权属的用途。

阅读平台上看视野

阅读平台上看视野